24日晚間,基因測序儀龍頭企業(yè)華大智造(688114.SH)公布了上市后首份財報及2023年一季報。

2022年,公司核心基因測序儀業(yè)務收入持續(xù)增長,實現營業(yè)收入42.31億元,同比增長7.69%;歸屬于上市公司股東的凈利潤20.26億元,同比增長319.04%。

隨著自動化業(yè)務相關需求逐漸萎縮,公司第一季度相關業(yè)務受到一定影響。今年一季度,華大智造營業(yè)收入6.19億元,同比下滑49.3%;研發(fā)投入2.19億元,同比增加40.10%,營收占比達到35.35%;歸母凈利潤-1.50億元。

銷售結構變化及投入費用增加造成單季度波動,

主營基因測序儀板塊收入同比增長38%

華大智造成立于2016年,于2022年9月在上交所科創(chuàng)版上市,是中國“基因測序儀”第一股。

公司專注于生命科學與生物技術領域,以儀器設備、試劑耗材等相關產品的研發(fā)、生產和銷售為主要業(yè)務。當前,公司已經形成了基因測序儀業(yè)務和實驗室自動化業(yè)務兩大主營板塊,并圍繞全方位生命數字化布局了包括超低溫自動化生物樣本庫、數據中心一體機、遠程超聲機器人等多個系列產品的新業(yè)務板塊。

關于一季度虧損的原因,有分析人士指出,主要是以下三個方面:

一是公司與疫情相關性比較大的自動化產品需求萎縮,銷售結構發(fā)生了改變。目前公司與新冠相關的業(yè)務已經基本出清,對公司后續(xù)業(yè)務開展造成的影響也將降低。

二是作為一個極為燒錢的行業(yè),公司為長期發(fā)展進行儲備,研發(fā)投入的增長一定程度上稀釋了利潤。公司一季度研發(fā)費用2.19億元,同比增長40.10%,研發(fā)費用率 35.35%,高于行業(yè)巨頭illumina一季度31.3%的研發(fā)費用率。

三是近年來公司海外拓展步伐加快,銷售投入持續(xù)加大,助力海外推廣。今年一季度,隨著海外專利摩擦得到逐步緩解,訴訟案件逐步完結,部分市場銷售實現了從0到1的突破,因此公司銷售費用大幅增加至1.62億元,同比增長47.7%。

但反過來看核心業(yè)務,基因測序儀業(yè)務已經成為了華大智造業(yè)績增長的主動力,實現了快速增長。2022年,基因測序儀業(yè)務實現收入人民幣17.6億元,同比增長37.74%;基因測序儀業(yè)務的毛利率穩(wěn)中有升,2022年較2021年上升了近4個百分點,達到了60.69%。

基因測序儀產品布局方面,華大智造已成為當前全球唯二產品能覆蓋高、中、低不同通量,進行自主研發(fā)并量產的兩家基因測序儀研發(fā)、生產企業(yè)之一,其推出的E系列、G系列、T系列三大系列機型,數據產出通量實現從Gb級別到Tb級的全覆蓋。

其中,華大智造發(fā)布的DNBSEQ測序技術具有“測序準確率高”和“重復序列低”的獨特優(yōu)勢。主要產品DNBSEQ-T7擁有超強的日生產能力,日產出6Tb高質量數據,可在一天內可以完成60人的全基因組測序,廣泛適用于全基因組測序、超深度外顯子組測序、表觀基因組測序、轉錄組測序和腫瘤Panel等大型測序項目。

而公司緊跟基因測序儀“超高通量”、“小型化”的發(fā)展趨勢,2022年推出的小型化的雙載片測序平臺DNBSEQ-G99,是全球同等通量測序儀中速度最快的機型之一;同年發(fā)布的小巧輕便的基因測序儀DNBSEQ-E25,可實現樣本隨到隨測,大大降低了測序的門檻。

在“超高通量”方面,高通量測序技術以其通量高、準確性高等優(yōu)勢已經將個人全基因組測序成本從數十萬美金降低至數百美金的水平,促進了基因組學的臨床推廣。

根據美國國家衛(wèi)生院數據,隨著高通量測序技術的大規(guī)模使用,人類全基因組測序的成本實現了快速的降低,WGS(全基因組測序)成本2009年降低至10萬美元左右,2015年已降低至1000美元左右。

而華大智造最新發(fā)布的超級測序工廠DNBSEQ-T20×2測序儀,將單人全基因組測序成本降低至100美元甚至更低,成為基因測序史上的里程碑事件。

相對于競爭對手的產品,該公司儀器在單次運行最大通量、測序時長、最大讀長和價格上具有明顯的差異化優(yōu)勢。

“目前測序上游市場仍然以進口壟斷為主,國產替代市場潛力有望進一步被挖掘,隨著華大智造高、中、低通量全系列產品矩陣的形成,憑借其較大的成本優(yōu)勢以及優(yōu)越的產品性能,已具備國際競爭力,背靠中國巨大市場,有望助推其國產替代的快速實現。”有業(yè)內人士指出。

海外、國內齊頭并進,

國內市場份額已超過Illumina

在基因測序技術不斷進步、基因測序成本下降催生下游應用場景持續(xù)拓展的背景下,全球基因測序行業(yè)處于蓬勃發(fā)展階段。

根據灼識咨詢的數據和預測,全球基因測序儀及耗材市場規(guī)模從2015年約19億美元增至2022年約48億美元,復合年增長率約為14.4%,并預計于2032年達到約242億美元,復合年增長率約為17.5%。

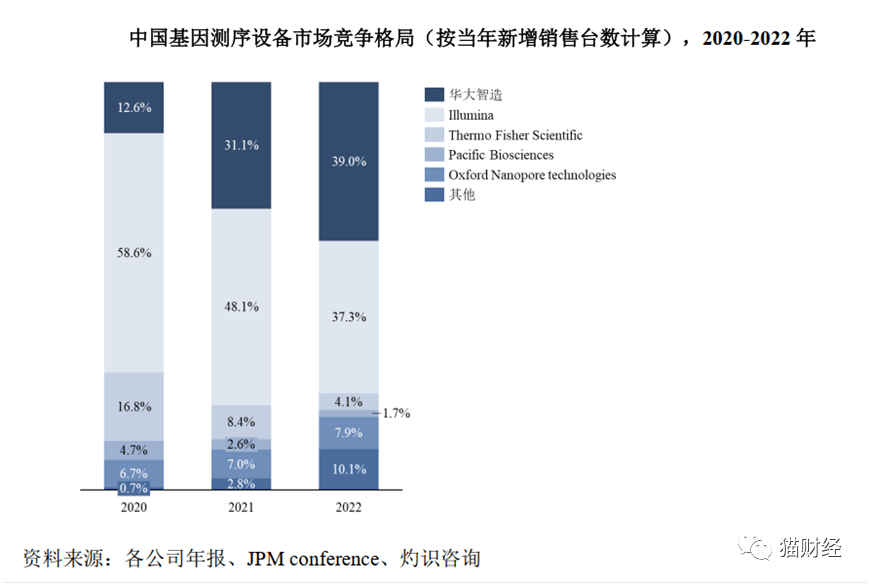

目前,國內外高通量測序設備及試劑耗材主要提供商為Illumina、ThermoFisher和華大智造等公司。根據灼識咨詢的數據,華大智造近幾年的國內新增基因測序設備銷售市場份額穩(wěn)步提升,于2022年已達約39%(相比之下行業(yè)龍頭Illumina的份額只有37.3%)。

近年來,華大智造正加快全球布局,海外市場迎來了巨大突破。

2019年,華大智造收入主要來源于中國大陸及港澳臺地區(qū),營收占比為90.66%。2020年開始,其以中國大陸及港澳臺地區(qū)為基礎,積極拓展海外市場,逐漸建立了全球化營銷體系,海外收入占比逐漸提升。

年報顯示,截至2022年底,華大智造中國大陸及港澳臺地區(qū)營收為27.22億元,比上年同期增長51.61%,占整體營收的63.77%;其它營收來源于其它三大區(qū)域,即美洲區(qū)、歐非區(qū),亞太區(qū)。

隨著2022年,華大智造在與行業(yè)老大Illumina在測序儀“關鍵專利訴訟”中取勝,其在美國市場有望進入快速拓展期。

2023年1月,華大智造子公司CGUS宣布華大智造全線測序產品在美開售。除了美國市場,華大智造在土耳其、葡萄牙、奧地利等地,也不再受涉及EP3002289的專利限制,其基于CoolMPS及StandardMPS測序試劑的測序儀將可以在上述國家銷售,海外市場進一步打開。

在堅持本地化發(fā)展策略的同時,公司也在加快海外本地化營銷布局。

公司已形成直銷經銷相結合的全球營銷網絡,初步完成了海內外銷售區(qū)域的布局,通過MGI HK、拉脫維亞智造、日本智造、美洲智造、MGI International Sales、迪拜智造和MGI Singapore等境外子公司,建立了本地化的營銷服務團隊。

報告期內,華大智造在全球各區(qū)新引入30多家渠道合作伙伴,將公司產品輻射到各海外區(qū)域,銷售及服務網絡覆蓋了大中華區(qū)、亞太區(qū)、歐非區(qū)和美洲區(qū)。

自華大智造進軍海外市場,已具備亞太、歐盟、北美、俄羅斯及中亞地區(qū)等多個主要市場的準入資格,業(yè)務布局已遍布六大洲90多個國家和地區(qū),在全球服務累計超過2000個用戶,且在多個國家和地區(qū)設立研發(fā)、生產基地及本土化銷售團隊和營銷服務團隊。

“未來三年是公司出海關鍵突破期,公司將繼續(xù)完善海外資質申報、技術研發(fā)、營銷和服務網絡,進一步鞏固及提升市場地位,利用自身產品通量較大、服務成熟、產品類型多樣、成本控制良好等優(yōu)勢,策略性地與海外客戶進行合作,實現對海外市場的加速滲透,提高公司的國際品牌知名度與影響力。”華大智造在2022年度報告中表示。

在國內業(yè)務方面,國產替代已經成為行業(yè)確定性的趨勢。隨著持續(xù)突破巨頭專利壁壘與國內國產替代政策推行雙重刺激下,華大智造的市場占有率有有望進一步提升。

為了維護國家安全,防范和應對生物安全風險,國家在2021年4月實施了《中華人民共和國生物安全法》,明確了生物安全的重要地位和原則,規(guī)定生物安全是國家安全的重要組成部分。在保障國家生物安全的大背景下,下游廠商和終端客戶的選擇逐漸向華大智造傾斜,選擇國產測序系統。

2021年《中華人民共和國科學技術進步法》明確政府采購應當優(yōu)先購買滿足功能、質量等指標要求的國產儀器,逐步提高公立醫(yī)療機構國產設備配置水平。

從應用場景來看,高通量基因測序已經成為生命科學產業(yè)發(fā)展的重要驅動力之一,下游應用場景逐步拓展成熟,并拓展至多元應用領域。

目前主要應用領域包括科研及新興應用領域中的多組學研究、人群隊列基因測序計劃、新藥研發(fā)與創(chuàng)新、微生物檢測等,以及臨床應用領域中的無創(chuàng)產前基因檢測、腫瘤診斷治療、輔助生殖、傳染病等。

隨著性能更加優(yōu)良的高通量基因測序設備的陸續(xù)推出,未來高通量測序在農林牧漁、食品安全、海關檢驗檢疫、及腫瘤早期篩查等其他應用場景將迎來巨大的發(fā)展空間,測序行業(yè)成本天花板將逐步打開。

華大智造目前配備了高度融合的跨學科專業(yè)團隊,團隊成員具有光學、微流控、機械、自動化、電子、軟件、生物、臨床醫(yī)學、基因組學、信息學、統計學、植物學、藥學等不同學科背景。

經過持續(xù)多年跨學科的研發(fā)合作,其已掌握了測序應用全流程所需要的系統性工程技術,攻克了產業(yè)全鏈條的核心限制因素和瓶頸環(huán)節(jié),積累了為醫(yī)療、農業(yè)、健康等多元應用領域提供豐富整體解決方案的經驗。

持續(xù)加碼研發(fā),

科研實力錨定未來發(fā)展

源頭創(chuàng)新和專利布局是華大智造發(fā)展的基石。

自成立以來,華大智造不斷自主創(chuàng)新,目前已建立起自主可控的源頭性核心技術體系,形成以“DNBSEQ測序技術”、“規(guī)則陣列芯片技術”、“測序儀光機電系統技術”等為代表的多項源頭性核心技術,在提高測序質量和降低測序成本方面具有較為顯著的優(yōu)勢。

年報顯示,2019-2022年公司研發(fā)費用分別為3.43億元、7.00億元、6.08億元和8.14億元,研發(fā)費用率分別為31.46%、25.19%、15.48%、19.25%,保持較高水平。2023年,華大智造研發(fā)投入再次加碼,2023年一季度,研發(fā)投入2.19億元,同比增加40.10%,營收占比達到35.35%。

主要由于測序業(yè)務處于技術密集型行業(yè),前期需要較大研發(fā)投入,進行技術攻堅。華大智造多年的高額研發(fā)投入,是公司取得比較優(yōu)勢的重要原因之一,也是其未來獲得市場份額提升的重要保障。

值得一提的是,2022年,華大智造以DNBSEQ基因測序平臺為基石,助力用戶累計產出的數據突破150Pb大關。令人矚目的是,截至2023年一季度,公司用戶基于DNBSEQ測序平臺在國際頂尖期刊Nature、Cell等核心期刊上發(fā)表的研究論文數量累計已超過4430篇。

作為大國工程,生命科學的技術研發(fā)與突破一直深受關注。其中,基因測序儀作為發(fā)現生命科學規(guī)律的重要工具,其技術與儀器設備的發(fā)展對行業(yè)來說更是至關重要。

中信建投在研報中指出,基因測序上游高度依賴技術研發(fā),測序化學不斷更新迭代。其認為公司在研發(fā)方面持續(xù)加大投入,在滿足現有研發(fā)需求的同時,提前做好人員儲備,不斷提升革新產品性能,保持產品市場競爭力,為長期發(fā)展進行技術儲備。

作為我國自主測序儀唯一具有實戰(zhàn)價值的“獨苗”,公司具有先發(fā)優(yōu)勢。背靠中國巨大市場,華大智造深研獨特技術路線,持續(xù)加大研發(fā)投入,不斷技術迭代與產品升級,在加速實現了基因測序儀的國產替代的同時,更是打破了關鍵裝備制造領域長期被海外企業(yè)卡脖子的局面,趁著政策東風,和較大的制造端成本優(yōu)勢,未來成長空間和市場占有率有望進一步走高。

免責聲明:市場有風險,選擇需謹慎!此文僅供參考,不作買賣依據。